然而,国内机构投资者年初普遍悲观,散户也纷纷表示踏空…这轮行情背后,谁在买买买?

有数据有真相:今年以来,外资正在加速进入A股。

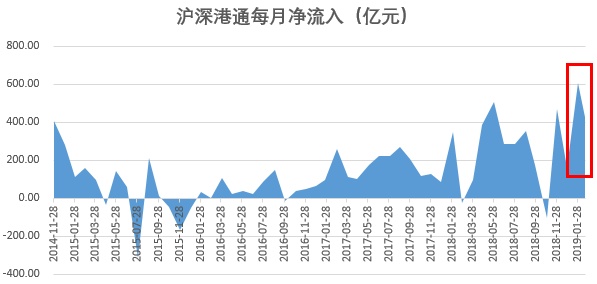

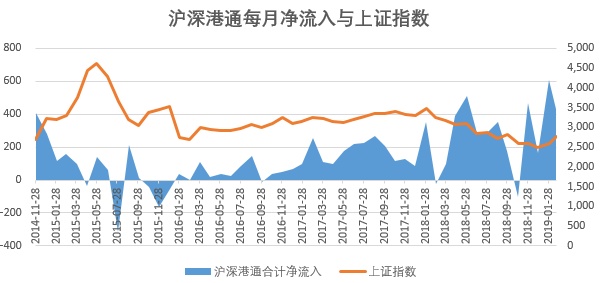

1月份,通过沪深港通流入A股的资金达606.88亿元,创下历史新高。

截止2月20日,2月份以来又有430.82亿元通过沪深港通流入A股,日均47.87亿元,比1月份还要猛(日均27.58亿元)。

注:沪港通于2014年11月开通,深港通于2016年12月开通。数据来源:wind

外资已经成为影响A股的重要力量。他们不是来做慈善的,是来赚钱的,散户又多了一个强劲对手。

知己知彼,百战不殆。作为普通投资者,对外资多一分了解,投资就多一分胜算。

小通整理了国盛证券等券商对外资的研报,以问答的形式列出,希望对你有帮助:

1 如何跟踪外资及其持股?

外资进入中国股市,主要有两个渠道:QFII/RQFII(合格境外机构投资者)、

陆港通(沪股通+深股通)。

陆股通的数据,港交所每天都会在官方网站上更新,包括资金流量、持股明细等内容,非常及时全面。

港交所网站截图

QFII/RQFII一般通过上市公司的前十大股东跟踪,相关数据体现在个股发布的季报中,无法高频跟踪,而且未进入前十大的持仓无法统计,因此最终统计结果会被低估。

2 QFII 和陆股通,二者到底有何区别?

QFII和陆股通属于并行设立,互为补充,相当于两个并行的入场跑道。

QFII/RQFII属于“中介代理”模式,针对境外机构投资者,委托境内中介机构在沪、深交易所进行投资;

陆港通属于“一点接通”模式,以交易所为主体,内地和香港客户可以通过本土券商向本地交易所申报、实现跨境买卖。

由于两地交易所和结算公司直接互联,省去了 QFII / RQFII 业务中一系列的行政资格认定和审批,同时放开了对个人的投资限制。

陆港通自2014年正式开启之后,海外投资者可主要通过陆港通渠道,交易沪、深股通标的;而 QFII/RQFII 额度则主要用于陆股通以外的 A 股标的和债券等其他品种。

3 QFII 和陆股通,现在谁是外资主要入场渠道,谁更重要?

随着近几年A股对外开放的全面提速,越来越多的外资选择通过机制更为灵活的陆股通入场。从 2017 年开始,借道陆股通北上的资金占据了绝大部分增量,甚至在 2018 年出现 QFII持仓向陆股通切换的迹象。

4 外资持股有上限吗?怎么规定的?

单个境外投资者对单个上市公司的持股比例,不得超过该上市公司股份总数的10%;

所有境外投资者对单个上市公司 A 股的持股比例总和,不得超过该上市公司股份总数的 30%。

5 影响短期外资走势的因素是什么?

外资入场,跟海外股市表现正相关,外围风险偏好修复,新兴市场都会受益于发达国家

市场的“溢出效应”。

过去两年的经验来看,外资入场节奏与 VIX 指数(用来作为衡量市场风险和投资者恐慌度)显著负相关,海外尤其美股表现较好时,资金加速流入新兴市场,开年后的外资走势完美体现这一点。

但是外围市场波动加剧下,外资也会集中撤离,例如 2018 年全球新兴市场国家均遭受了资

金外逃压力。

6 外资持续涌入A股的原因是什么?

有三大原因导致:

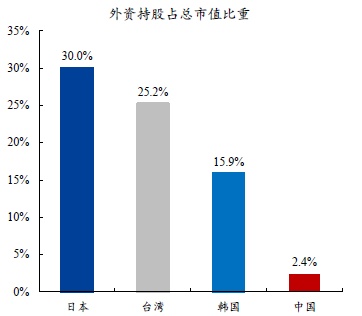

第一,国际化进程大势所趋下,至纯天珠,中国作为全球第二大的经济体,当前在全球的资产配置中占比过低,外资占比不到 3%,而台湾、韩国、日本这类经济体,外资配置已稳定在15-30%,当前的外资流入,正是“水往低处流”的过程。

图片来源:国盛证券

第二,A股对外开放进程不断加速。

第三,A股的全球配置性价比不断提升。在去年全年市场连续调整的背景下,A股估值水平已经接近历史底部区域,而横向比较来看,文玩,在全球也处于价值洼地。

国际横向比较看上证综指估值总体偏低

图片来源:国信证券

7 外资现在买了多少?长期看有多少增长空间?

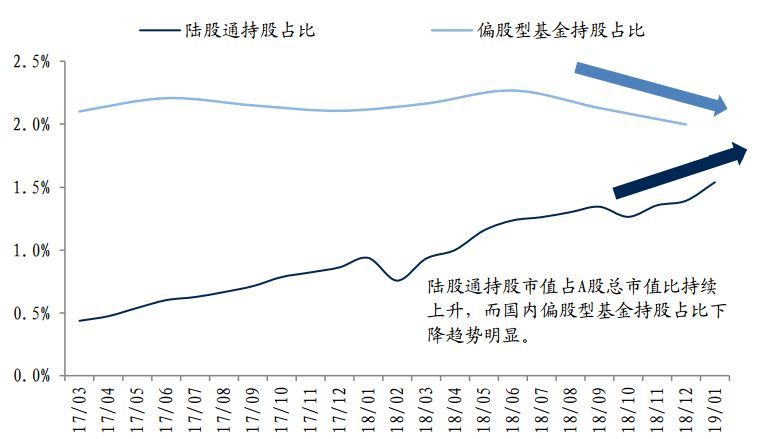

截至2018年末,央行口径下境外机构和个人持有的境内人民币股票资产达到了1.15万亿,已与公募基金和险资呈三足鼎立之势。

外资持股占比和国内基金投资机构差距越来越小

图片来源:国信证券

2019 年 A 股将正式被纳入富时罗素指数,并且在 MSCI 中的纳入因子有望提升至 20%,若二者能够如期落地,预计带来4000亿左右的增量外资。

而长期来看,台、日、韩等海外市场的外资占比为参考,若外资持股比例达到10%,则将带来约4万亿的增量资金;更进一步,倘若外资持股比例能够达到15%,则增量资金规模将达到6.68万亿元。

8 国际经验来看,外资偏好哪些行业?

国际经验来看,外资偏好于本土优势行业和特色产业,且这一偏好具有持续性。

以台韩为例,韩国资本市场对外开放阶段,本土优势产业(典型如化学品、电子设备等)更受外资青睐,而该类行业相对走势与外资流入规模也呈现出高度正相关性;与之类似,台

湾市场国际化期间,外资同样偏好本土优势性产业,包括半导体和食品等出口型优势行

业。

落脚到A股市场,大消费是典型的本土优势产业,亦是外资长期增持的主要方向,未来外资对大消费板块的青睐仍将持续。

9 外资在A股的行业配置如何?

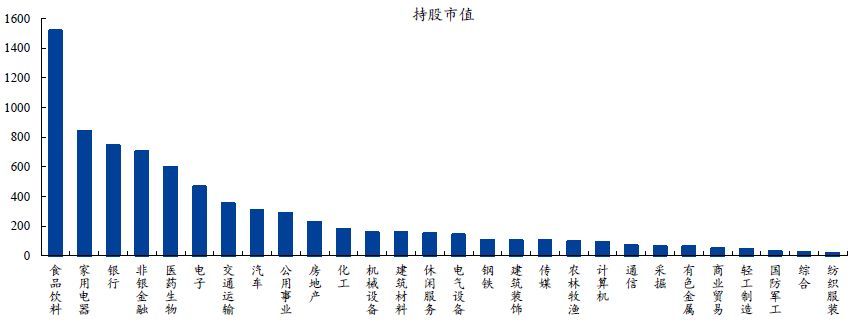

行业配置方面,外资集中分布在消费与金融板块,其中又尤为偏好食品饮料行业。

从陆股通资金对A股各行业的配置来看,食品饮料、家用电器、医药生物等消费相关行业最受外资青睐。

陆股通北上资金持股市值(亿元)

图片来源:国信证券

10 外资重仓个股都有何特征?

标的选择上,外资在各行业持仓规模最大的个股,基本都是行业绝对龙头或细分领域龙头。

28个申万一级行业中,外资持仓规模最大的标的,有20个是行业绝对龙头(最大市值)。

其余的也基本都是在细分行业具有领先地位的企业。

陆股通持股市值前20个股

数据来源:wind

11 外资和内资机构有何差异?

通过与国内公募基金作比较,能够更直观地看出中外机构的差异:

首先,中外机构都偏向于扎堆消费,从公募基金和陆股通持股行业分布来看,超配的行业都集中在大消费,其中外资更偏于超配休闲服务和家电,国内机构更偏向于超配医药和消费电子;

其次,对于成长股的配置,中外机构态度存在明显分歧,电子、计算机和传媒在国内机构中持续处于超配状态,而在北上资金持仓中,TMT、电子和军工则全部处于低配;

再者,内外资金对周期板块的配置也存在差异,内资机构普遍更倾向于低配周期股,而外资对于部分周期行业(如建材、钢铁、交运)表现出很高的兴趣。

12 外资的入场,对A股市场风格将有何影响?

大多时期,外资流入规模与市场估值水平呈反向关系,这会带来整体估值波动的下降,同时本国股市与欧美市场的相关性也将增强。

从外资成交占比与台、韩市场总体PE水平的走势来看,市场处于历史低估值区域时期,外资成交占比通常会显著增加;而当市场处于高估值区间时,至纯天珠,外资活跃度下滑,成交占比明显回落。

另一方面,外资的迅速涌入带来本国股市与欧美市场的相关性的增强,这是资本市场走向国际化的必然产物。

13 外资的节奏踏得真得很准么?跟着外资买行么?

外资流入A股很多时候是因为配置需要(比如跟踪MSCI相关指数的基金)。

从下图可以看到,历史上外资也并非每次“抄底”都精准(追涨杀跌的事情也没少干),外资流入也不一定代表市场改善。

数据来源:wind

14 真外资还是“伪军”?如何辨别真假外资?

从资产持有的角度,通过北上资金的托管席位,可以辅助判断相应的资金性质。

判断的前提假设:海外的配置型机构资金,大多通过外资托管银行席位入场;国际主流对冲基金,基本都是通过外资投行的PB系统托管;而绝大多数国内游资,则是托管于中资机构。